Il ciclo elettorale porterà ad un aumento della volatilità nel breve periodo, ma non crediamo che avrà molta influenza sulle medie di mercato a lungo termine

Le elezioni presidenziali statunitensi sono sempre accompagnate da tensioni, ma l’edizione di quest’anno si annuncia particolarmente controversa. La spaccatura politica ha raggiunto livelli estremi e le differenze tra Donald Trump e Joe Biden a livello di approccio, personalità e comportamento non potrebbero essere più marcate. Con l’avvicinarsi delle urne, la retorica accesa rischia di esacerbare l’incertezza e l’apprensione degli investitori. La reazione dei mercati alla notizia della positività del presidente Trump al test sul Covid-19 ha del resto dato prova di questo clima di nervosismo.

Ma quali sono le reali implicazioni delle elezioni per l’economia, i mercati e gli investitori? A mio parere, le elezioni provocano molta volatilità e apprensione prima del loro svolgimento, ma una volta passate il loro impatto sull’economia e sui mercati finanziari è esiguo. Gran parte di questa volatilità temporanea è causata dalle politiche e dai programmi promossi dai candidati in campagna elettorale ma che poi raramente vengono implementati. L’andamento dell’economia e dei mercati sul lungo periodo dipende da ciò che accade veramente; pertanto, una singola elezione è quasi irrilevante per le nostre prospettive di lungo termine.

Questo perché il cambio di amministrazione si traduce di rado in grossi cambiamenti nel funzionamento dell’economia statunitense, anche quando da un’amministrazione conservatrice si passa a una liberale o viceversa. Gli investitori temevano più un cambiamento radicale quando candidati come Elizabeth Warren o Bernie Sanders sembravano guidare le primarie dei Democratici (facciamo notare che non sappiamo ancora quale ruolo politico potranno avere in futuro). In alcuni ambiti importanti, le differenze tra i due principali partiti sono minime.

In termini di performance complessiva dei mercati, questi hanno evidenziato un buon andamento sia sotto presidenti repubblicani che democratici. In realtà, dall’amministrazione Truman all’indomani della seconda guerra mondiale, i mercati hanno registrato rendimenti negativi soltanto durante i mandati di Richard Nixon e George W. Bush. Tuttavia, durante queste amministrazioni l’andamento dei mercati non è dipeso tanto dalla politica economica quanto piuttosto, nel primo caso, dallo scandalo Watergate dei primi anni ’70 e, nel secondo, dai terribili eventi dell’11 settembre 2001.

Quest’anno, però, c’è da mettere in conto anche l’eventualità di un ritardo nella proclamazione del vincitore o di una contestazione del risultato. Se uno dei contendenti dovesse vincere con un ampio margine, riteniamo però poco probabile un’impugnazione dell’esito elettorale. È importante distinguere le difficoltà legate al conteggio dei voti o all’inclusione di alcuni voti per corrispondenza dal netto rifiuto di cedere il potere o riconoscere la sconfitta. La prima opzione ci sembra alquanto plausibile, in quanto la certificazione del risultato potrebbe in effetti essere ritardata da una serie di questioni giuridiche, creando un periodo di incertezza. I prezzi delle opzioni su indici che giungono a scadenza dopo le elezioni mostrano che gli investitori azionari si aspettano un aumento della volatilità a causa di queste incognite. Si tratta di uno scenario tutt’altro che ideale, certo, ma non senza precedenti, ed esistono dispositivi costituzionali in caso di risultati inconcludenti.

Tutto questo per dire che esistono delle soluzioni per i problemi anticipati da alcuni, e quando in passato i risultati sono stati ritardati o contestati, siamo sempre riusciti a superare l’impasse senza grossi sconvolgimenti politici (o economici).

Se da una parte riteniamo che le elezioni non incideranno sull’andamento generale dei mercati, dall’altro riteniamo quasi inevitabile qualche incertezza sul breve termine, e taluni settori e talune società potrebbero risentirne. Inoltre, ci sono degli aspetti a cui gli investitori dovrebbero secondo noi prestare attenzione, nonché alcune azioni da intraprendere.

Valutare le potenziali ripercussioni

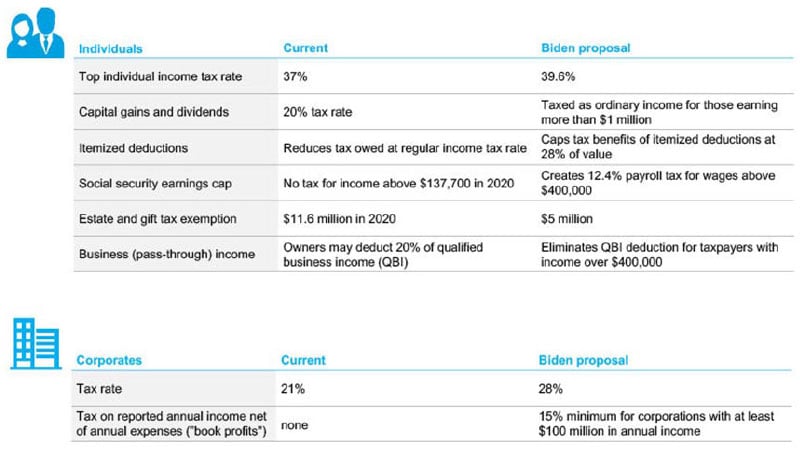

Se sarà Biden a vincere, è importante analizzare attentamente il suo programma fiscale, al centro della sua agenda politica (Figura 1). Biden intende rivedere le agevolazioni fiscali accordate dall’amministrazione Trump, modificare l’imposta sul reddito al di là di un certo livello e tassare le plusvalenze alla stessa aliquota dell’importo sul reddito; ciò provocherà probabilmente un’intensa attività di trading a fini fiscali a ridosso del voto. Più si è convinti della vittoria di Biden, più ci si dovrebbe preparare a realizzare plusvalenze nel 2020 piuttosto che nel 2021, quando la fiscalità potrebbe essere più elevata. A seconda delle regole, potrebbe essere più ragionevole riportare le perdite al 2021 piuttosto che compensarle automaticamente con i guadagni nel 2020.

Source: Columbia Threadneedle Investments, 1 October 2020

Le vendite di titoli in perdita a fini fiscali e la realizzazione di plusvalenze sono sempre molto frequenti nel secondo semestre, ma quest’anno riteniamo che lo saranno ancora di più. E ciò potrebbe influire sui settori che hanno messo a segno i maggiori guadagni, come quello tecnologico. Per noi, però, si tratta semplicemente di fattori di volatilità, non di segnali anticipatori di grandi cambiamenti. Non preludono per forza a variazioni significative e durature dell’andamento o dello stato di salute dei fondamentali di questo o altri settori.

La nuova struttura fiscale potrebbe avere un impatto anche sulle società. Secondo le nostre previsioni, il piano di Biden si tradurrà in un calo medio degli utili per azione di circa il 5%, anche se la flessione non sarà la stessa per tutti i settori. In circostanze più “normali” si potrebbe dire che non è poi così male, ma in un’economia già segnata dal Covid-19 e in cui gli utili rispetto al 2019 sono in forte ribasso, è importante non perdere di vista l’impatto complessivo. Questo livello di aspettative potrebbe innescare una rotazione, ma escludiamo che possa dare luogo a un crollo più ampio.

Va inoltre sottolineato che il programma fiscale elaborato da Biden nell’ambito della sua campagna elettorale non sarà necessariamente lo stesso di quello che finirà per attuare. Nel contesto attuale, l’implementazione di una riforma fiscale drastica nel breve termine è poco probabile, tanto più che il paese è ancora alle prese con le conseguenze della pandemia.

Il cambio di politiche produrrà anche vincitori e perdenti dal punto di vista settoriale. L’energia, i servizi sanitari e la salute saranno probabilmente tra i comparti interessati. La sanità è un caso interessante: la potenziale espansione di Medicare e Medicaid potrebbe favorire il comparto ospedaliero, mentre le restrizioni sui prezzi potrebbero penalizzare i titoli farmaceutici. L’energia e la finanza, dal canto loro, risentiranno probabilmente dell’aumento della regolamentazione, che rappresenta un costo per le imprese. La regolamentazione permette di migliorare la sicurezza dei prodotti e dei luoghi di lavoro o di proteggere l’ambiente, ma per il bilancio di un’azienda rimane un costo aggiuntivo e le imprese più piccole potrebbero risentirne in misura maggiore rispetto a quelle di grandi dimensioni che dispongono delle risorse necessarie per affrontare i requisiti aggiuntivi. Più spese per le aziende significa anche rendimenti potenzialmente più bassi per gli azionisti. Prima di investire sarà pertanto importante effettuare un’accurata selezione dei singoli titoli e dei settori, anziché affidarsi alla traiettoria generale del mercato.

Un altro importante fattore per l’economia e le imprese che potrebbe essere influenzato dalle elezioni è il commercio. Anche se è il Congresso ad avere l’ultima parola in materia di accordi commerciali, in molti casi il Presidente ha l’autorità di gestire i negoziati e fissare tariffe e dazi. Il ruolo del Presidente è anzitutto diplomatico, ed è qui che entrano in gioco le personalità di Trump e Biden. Pur riconoscendo la legittimità di molti degli obiettivi e delle preoccupazioni dell’amministrazione attuale in tema di politica commerciale, lo stile di negoziazione del presidente Trump ha creato ulteriori tensioni, soprattutto con la Cina. Un approccio diverso potrebbe consentire di instaurare relazioni globali più produttive, anche se le iniziative e gli obiettivi commerciali sono sostanzialmente identici.

Il fattore covid-19: all'incertezza politica si aggiunge quella economica

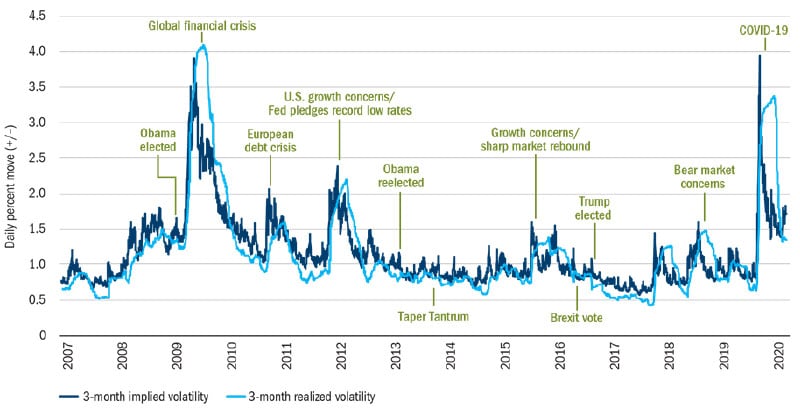

Ho già detto che i cicli elettorali non hanno generalmente molta influenza sull’andamento dei mercati. Per molti versi, queste elezioni non fanno eccezione. Eppure, in un certo senso, non potrebbero essere più diverse in quanto si svolgeranno in un contesto di epidemia globale che ha praticamente interrotto l’attività economica regolare. La volatilità a breve termine legata alle elezioni e le ripercussioni strutturali della pandemia sui mercati si amplificano a vicenda, e viviamo attualmente uno dei periodi di volatilità elevata sostenuta più lunghi della storia (Figura 2).

Figura 2: La volatilità di mercato resta elevata

Fonte: Columbia Threadneedle Investments, 30 settembre 2020. La volatilità implicita misura la variazione annuale dei prezzi dei titoli sottostanti anticipata dal mercato. La volatilità realizzata è una misura storica della volatilità effettiva calcolata utilizzando una serie di dati riferiti a periodi mobili di tre mesi.

Ed è qui che l’impegno a favore di un sostegno fiscale aggiuntivo potrebbe fare la differenza. Pensate all’attuale crisi sanitaria come a un’enorme voragine. Dall’altra parte, va tutto bene: l’economia, i mercati e le imprese sono ripartiti. Ma dovete raggiungere l’altra sponda senza precipitare. Lo stimolo fiscale a breve termine è un ponte e più a lungo durerà, più alta è la probabilità di raggiungere con successo l’altra sponda. È qui che la composizione della Camera e del Senato fa la differenza.

All’enorme sforzo bipartisan della prima tornata di stimoli è seguita una maggiore polarizzazione pre-elettorale che ha compromesso l’appoggio al piano di aiuti. Una volta passate le elezioni, i responsabili politici dovranno tornare a negoziare i programmi a sostegno delle persone, delle aziende e delle città più colpite dalle restrizioni dovute al Covid-19. Durante la prima tornata di aiuti, la prontezza era fondamentale, ma il sostegno è stato distribuito in modo troppo disparato. La seconda dovrà essere più mirata, ma il sostegno resta indispensabile se vogliamo una ripresa solida.

L'economia e i mercati supereranno questo momento

Nelle settimane a venire, le apprensioni legate alle elezioni sono destinate a intensificarsi e le voci che alimentano l’incertezza e la volatilità non faranno che aumentare. Le tensioni sono palpabili da entrambi i fronti e la battaglia per la prossima nomina alla Corte Suprema acuirà ulteriormente i nervosismi. Per gli investitori sarà importante evitare di prendere decisioni dettate dalle emozioni: anche se la volatilità e l’incertezza saranno elevate sia prima che dopo le elezioni, l’economia e i mercati supereranno questo momento. Ricordatevi del sasso gettato in uno stagno: la grande onda iniziale finisce per dissiparsi piuttosto rapidamente.