La volatilità sui mercati azionari globali ha continuato a crescere, a causa dei diffusi timori di un aumento dei tassi d’interesse e dell’inflazione, della fine degli stimoli fiscali in molte regioni e delle tensioni geopolitiche. È probabile che l’enfasi sulle valutazioni e sui fondamentali si rivelerà più importante rispetto agli ultimi anni, durante i quali i mercati sono stati sostenuti da una liquidità abbondante e in aumento.

Tuttavia, benché l’assetto dei mercati azionari potrebbe essere cambiato, e accettando un livello di oscillazione maggiore, non ci troviamo affatto in prossimità di un mercato ribassista. I mercati ribassisti sono generalmente definiti tali quando un’ampia gamma di indici arretra di almeno il 20% rispetto ai più recenti picchi. Al momento della redazione, l’indice FTSE 100, a 7.560, ha ceduto appena l’1,5% rispetto al suo massimo pre-pandemia di 7.674 registrato a gennaio 2020. Negli Stati Uniti, l’S&P 500 al 4.455 ha evidenziato un calo del 6,5% rispetto al recente massimo di 4.766 toccato a fine dicembre. Non ci troviamo in un mercato orso.

In quanto investitori attivi non temiamo la volatilità, anzi, siamo ben posizionati per superare gli shock di breve termine sui mercati, approfittando al contempo dei trend di lungo periodo. La volatilità può offrire opportunità per sfruttare le discrepanze di valutazione, scovare “gemme nascoste” o rafforzare le posizioni esistenti nei momenti più opportuni.

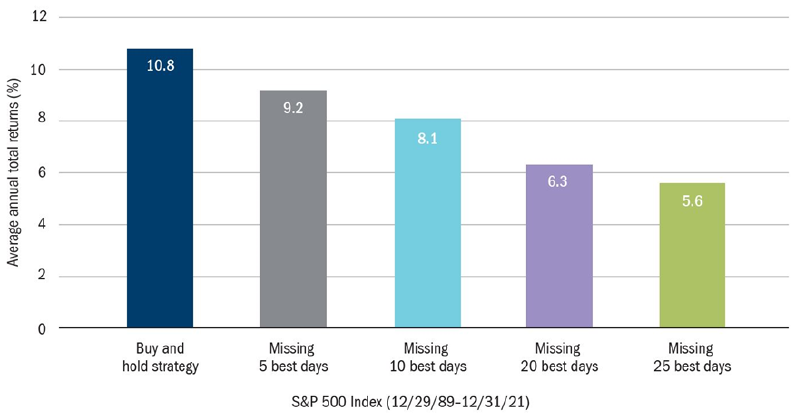

Gli approcci alternativi non ispirano fiducia. Il market timing, ad esempio, funziona raramente e vendere durante le fasi di volatilità dei mercati può rivelarsi un errore. Storicamente, alcune delle più violente fluttuazioni a breve termine e le perdite che hanno causato sono state seguite da fasi di significativa ripresa del mercato (Figura 1).

Figura 1: Il tempo sul mercato è più importante di battere sul tempo il mercato

Fonte: Columbia Management Investment Advisers, LLC e Bloomberg, dati al 31 dicembre 2021.

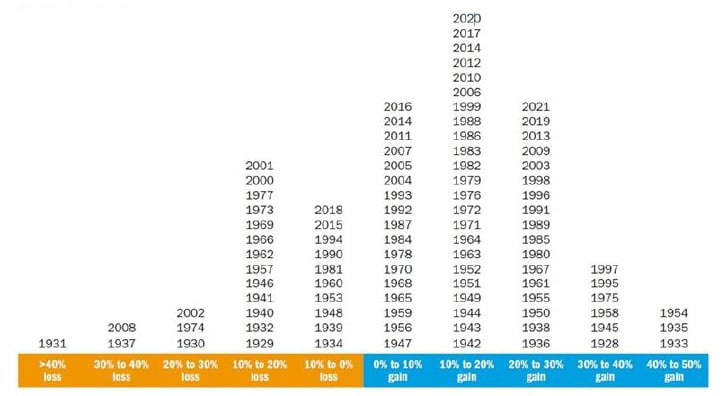

Nel corso della storia si sono registrati molti alti e bassi pronunciati. Tuttavia, per gli investitori che si sono impegnati a rimanere investiti a lungo, i benefici sono stati consistenti; ad esempio, mentre l’S&P 500 ha reso in media circa il 10%, il suo rendimento può variare notevolmente di anno in anno (Figura 2).

Figura 2: Rendimenti annuali dell’S&P 500, 1° gennaio 1928 – 31 dicembre 2021

Fonte: Columbia Management Investment Advisers, LLC e FactSet, febbraio 2022

Come ho scritto nel mio viewpoint apparso a dicembre nelle Prospettive globali per il 20211, il cambiamento sta arrivando, che lo si voglia o meno, e andiamo incontro a una fase di risanamento economico in cui i mercati e gli investitori dovranno fare i conti con l’impatto della riduzione degli stimoli fiscali. L’alta marea del quantitative easing (QE) globale di cui finora, in un modo o nell’altro, avevano beneficiato tutti gli attivi sta cominciando a scendere, rendendo opportuna una differenziazione all’interno delle classi e tra di esse.

Gli investitori a più lungo termine sanno che quella che può essere avvertita come una situazione di emergenza nel breve termine potrebbe non avere la stessa importanza a distanza di alcuni anni, per cui un approccio d’investimento tradizionale può essere particolarmente appropriato nell’attuale contesto volatile.

Ciò detto, non ci dispiacerebbe che alcuni indicatori di stabilità venissero alla luce. Rimaniamo dell’avviso che, nonostante le dichiarazioni più recenti della Federal Reserve statunitense e i dati sull’inflazione superiori alle attese in alcuni mercati sviluppati, le tendenze strutturali in atto e il ritorno alla normalità (vale a dire, la ricostruzione delle catene produttive) freneranno l’inflazione.

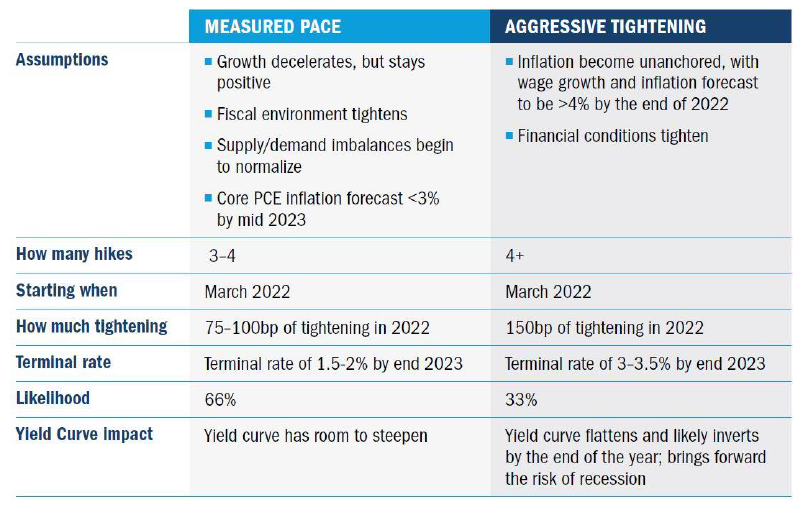

Per quanto riguarda la Fed, i futuri rialzi dei tassi d’interesse sono un fatto assodato, ma l’entità dell’inasprimento rimane una grande incognita. L’istituto si trova di fronte a un bivio: un approccio più misurato o un percorso più aggressivo (Figura 3). La strada che sceglierà di percorrere sarà determinata in larga misura dalla sua valutazione dei rischi d’inflazione e dalla solidità dei dati sull’occupazione. Il mercato si aspetta però un inasprimento di un certo livello e, sebbene l’inflazione persistentemente elevata abbia alimentato le aspettative di una stretta più aggressiva, il livello generale dei prezzi probabilmente scenderà nel corso dell’anno, mettendo in discussione la percezione attuale.

Figura 3: I due scenari più probabili per il rialzo dei tassi della Fed quest’anno

Fonte: Columbia Management Investment Advisers, LLC, febbraio 2022

L’assetto del mercato

I titoli “value” ciclici hanno messo a segno un rally con l’inizio della riapertura di mercati ed economie tra i lockdown legati alla pandemia, e da allora l’evoluzione della curva dei rendimenti si è tradotta in uno scenario più contrastato in termini di leadership del mercato. Di norma, queste brusche rotazioni verso i titoli di qualità inferiore si verificano in concomitanza con un cambiamento del sentiment, ma grazie al nostro approccio non ci facciamo distrarre dalle rotazioni di stile a breve termine. La storia ci insegna che quando il sentiment diventa negativo i titoli value ricevono un vantaggio iniziale, ma vengono presto raggiunti da quelli di qualità.

Non bisogna dimenticare che anche l’esperienza ha una sua rilevanza. Le rotazioni di stili non sono una novità. Accade in quasi tutti i cicli d’investimento che i titoli di qualità, growth e value godano del favore del mercato per qualche tempo, poiché gli investitori cercano di spostarsi da uno stile all’altro valutandone la performance relativa e le prospettive.

A nostro avviso, il contesto del 2022 favorirà le tipologie d’investimento tipicamente privilegiate da Columbia Threadneedle Investments: attivi a lungo termine e società caratterizzate da una crescita duratura che continuano ad apprezzarsi, in quanto dotate di tutte le caratteristiche che ricerchiamo in un’impresa, ossia rendimenti sostenibili trainati da un considerevole “fossato” economico; solide credenziali ambientali, sociali e di governance e un vantaggio competitivo sostenibile. Desideriamo che i nostri portafogli includano elementi di rischio, ma deve trattarsi di rischio controllato.

Inoltre, anche se i titoli value appaiono interessanti in un determinato momento, in quanto investitori dobbiamo avere l’assoluta certezza di evitare le trappole di valore. Pertanto, benché il rischio politico sia aumentato, trainato chiaramente dallo stallo tra Russia e Ucraina, continuiamo a privilegiare un approccio che ci permetta di concentrarci sulle società di alta qualità in grado di generare un’elevata redditività del capitale proprio e una discreta crescita degli utili in modo sostenibile.

In quanto gestori attivi, siamo ben attrezzati per navigare questo contesto in evoluzione. Le nostre competenze, la nostra cultura della collaborazione e la nostra enfasi sull’intensità della ricerca ci consentono di preservare performance solide nel lungo termine. Questo approccio non cambierà nel 2022.