Nonostante la persistente incertezza causata dal coronavirus, gli investitori dovrebbero prepararsi a una

sovraperformance dei settori ciclici nel primo semestre dell’anno. La nostra Responsabile azionario globale identifica

i catalizzatori chiave per i mercati azionari.

Il Covid-19 continuerà a incidere sull’economia e sui mercati

Siamo entrati nel 2021 con la prospettiva che i nuovi vaccini

avrebbero tenuto a bada il Covid-19, e questo risultato ha avuto

un effetto trasformativo nei mercati sviluppati. Il coronavirus

però non accenna a scomparire e il suo impatto continuerà a

farsi sentire nel 2022, con l’evolvere della pandemia. Le nuove

terapie volte a prevenire un decorso grave della malattia sono

molto promettenti, ma a nostro parere nel 2022 i riflettori

resteranno puntati sul Covid e sul ritorno alla normalità.

Un aspetto importante della ricerca il prossimo anno sarà

misurare l’esposizione delle imprese ai persistenti effetti

del Covid, nonché i mutamenti a lungo termine indotti dal

virus. Un altro strascico significativo riguarda le aspettative di

sovraperformance dei titoli ciclici nel primo semestre 2022,

specialmente tenuto conto delle attese di un protrarsi delle

riaperture economiche e di una crescita del PIL superiore

alla media.

A un certo punto le interruzioni delle catene di produzione inizieranno a risolversi

La pandemia ha causato l’interruzione di molte catene di produzione,

costringendo alla chiusura di stabilimenti produttivi in tutto il mondo.

Per i settori con una gestione delle scorte di tipo “just-in-time”, la situazione

si è rivelata particolarmente difficile, poiché la ricostituzione delle giacenze

esaurite si è dimostrata quasi impossibile o, nel migliore dei casi, molto

onerosa. Prevediamo un miglioramento di alcuni aspetti connessi alle filiere

produttive nel corso del 2022, ma riscontriamo ancora una fitta lista di ordini

inevasi e notevoli variazioni tra le imprese in termini di accesso ai materiali

e capacità di trasferire i costi sui consumatori.

La paralisi delle catene di produzione ha spinto molti a ipotizzare che le

aziende avrebbero trasferito in massa le proprie operazioni fuori dalla

Cina o addirittura rimpatriato le proprie attività produttive. Tuttavia,

un cambiamento radicale sembra improbabile alla luce degli ingenti

investimenti richiesti. Ciò che invece cambierà, presumibilmente, è la quantità

di scorte che le imprese decidono di mantenere. Ciò significa che, nell’ambito

della ricerca fondamentale, aspetti come i livelli delle giacenze e il potere di

prezzo assumeranno una grande importanza. In questo scenario vi saranno

inevitabilmente vincitori e perdenti, e un posizionamento attivo indirizzerà

gli investitori verso il successo, soprattutto nel contesto delle opportunità

cicliche nel primo semestre dell’anno.

Tassi in aumento, valutazioni in discesa?

Storicamente si registra una correlazione tra rialzo dei tassi d’interesse e calo

delle valutazioni azionarie. L’aumento dei tassi nel 2022 potrebbe mettere

sotto pressione i multipli azionari, per cui è importante che gli investitori siano

consapevoli di ciò per cui pagano. Per chi ha un’esposizione value inferiore

alla propria allocazione strategica, il 2022 potrebbe offrire un contesto

propizio per incrementarla. Ciò detto, puntare sui titoli sottovalutati non è una

tesi d’investimento; in un contesto di accresciuta dispersione, è essenziale

valutare i fondamentali di un’azienda rispetto al prezzo.

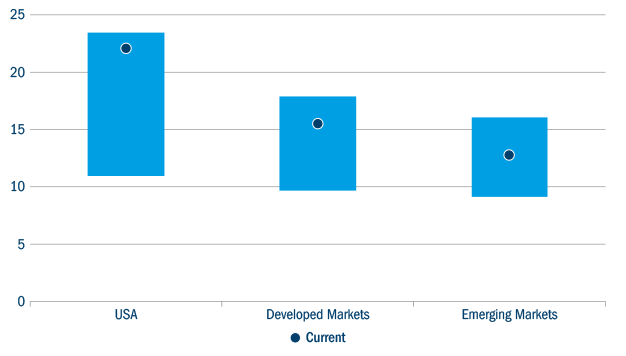

Investire negli Stati Uniti o altrove

Le azioni sono costose nella maggior parte delle regioni, ma su base relativa

le valutazioni sono più interessanti in Europa e nei mercati emergenti

rispetto agli Stati Uniti (Figura 1). Le notizie relative alla Cina e le pressioni

inflazionistiche potrebbero innescare una certa irrequietezza rispetto ai

mercati emergenti, ma un’allocazione strategica appare comunque sensata

a condizione che sia in linea con la propria tolleranza al rischio.

Figura 1: Valutazioni azionarie globali: poche aree in cui trovare rifugio

Fonte: Columbia Threadneedle, sulla base delle stime IBES. Il grafico mostra i livelli massimi/minimi/attuali dei P/E globali

nel periodo 10/2011-10/2021. I P/E sono calcolati utilizzando i seguenti indici: USA: MSCI USA Index, pensato per misurare

la performance dei segmenti large e mid cap del mercato statunitense. Mercati sviluppati: MSCI Europe, Australasia, Far East

(EAFE) Index, un indice ponderato per la capitalizzazione di mercato che replica il rendimento totale delle azioni ordinarie

di 21 paesi sviluppati. Mercati emergenti: MSCI Emerging Markets Index (EMI), un indice ponderato per la capitalizzazione

di mercato corretta per il flottante, concepito per misurare la performance delle azioni nei mercati emergenti globali. Non è

possibile investire direttamente in un indice.

L’investimento responsabile beneficia di un flusso notevole di capitali

Negli ultimi anni l’interesse per l’investimento responsabile è cresciuto,

e questa tendenza dovrebbe accelerare nel 2022. Le sfide ambientali, come

il riscaldamento globale, l’assottigliamento delle risorse idriche o gli incendi

boschivi, si traducono in altrettanti rischi per le imprese, di cui è essenziale tener

conto nel lavoro di ricerca fondamentale per proteggere il proprio portafoglio.

Una strada al rialzo turbolenta

Nel 2022 prevedo una serie di rischi connessi alle notizie, specialmente

riguardo a inflazione, tassi d’interesse e prezzi dell’energia. Non intravedo

catalizzatori capaci di innescare un crollo delle quotazioni azionarie,

ma ciò non significa necessariamente che raggiungeremo con facilità livelli

più elevati rispetto a quelli di inizio anno. Mi aspetto una maggiore dispersione

tra vincitori e perdenti in ragione delle tensioni lungo le filiere produttive,

dell’inflazione e dei costi connessi all’attività d’impresa, nonché dell’aumento

dei tassi. Un approccio selettivo agli investimenti è imprescindibile. I titoli

in forte crescita andranno probabilmente incontro a una maggiore volatilità

all’aumentare dei tassi d’interesse.