Con una mossa inedita al di fuori delle riunioni programmate, il 3 marzo scorso il Federal Reserve Board Open Market Committee (FOMC) ha annunciato un taglio del tasso sui federal fund di 50 punti base al fine di attenuare l’impatto del nuovo coronavirus sull’economia e sui mercati. Stando alla curva dei futures sui federal fund, prima dell’annuncio molti investitori anticipavano circa tre tagli di 25 punti base nel 2020 (un punto base equivale alla centesima parte di un punto percentuale), ma le tempistiche della mossa monetaria li ha colti di sorpresa.

Dopo la riunione, il presidente della Fed Jerome Powell ha dichiarato che il taglio “darà un impulso significativo all’economia (…) e permetterà di evitare l’inasprimento delle condizioni finanziarie”.

L’abbassamento dei tassi di interesse può essere uno strumento molto efficace per combattere il deterioramento delle condizioni finanziarie. Dal momento che le società si finanziano sia a tasso fisso che a tasso variabile, una riduzione dei costi di finanziamento potrebbe sostenere in misura significativa salari e occupazione, nonché i piani di spesa delle società, qualora l’economia dovesse rallentare come ormai ci si attende. Per i consumatori, tassi di indebitamento più bassi possono rappresentare un incentivo a rifinanziare i mutui e a ridurre la spesa per il debito totale, con un conseguente impatto positivo per le loro finanze.

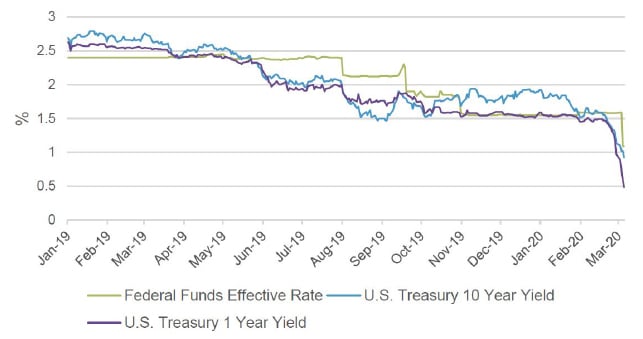

Storicamente, i rendimenti delle obbligazioni sovrane statunitensi hanno seguito in modo direzionale il tasso sui fed fund (molti fattori influenzano i rendimenti) e da quando i media hanno iniziato a parlare di coronavirus il 13 gennaio, i rendimenti dei titoli di Stato di ogni scadenza si sono mossi fortemente al ribasso. Il rendimento del Treasury a dieci anni ha raggiunto un minimo storico il 9 marzo 2020 e alcuni tratti della curva dei rendimenti sono ora invertiti, a indicazione che il mercato si attende un ulteriore allentamento e un ritorno del tasso sui fed fund allo 0%.

Che cosa si prospetta adesso? A nostro avviso aumentano le probabilità che la Fed apporti nuove misure di allentamento al fine di contrastare un ulteriore inasprimento delle condizioni finanziarie globali. Storicamente, ogni volta che il FOMC ha abbassato i tassi in un meeting di emergenza, li ha poi ulteriormente ridotti in occasione della successiva riunione regolarmente programmata.

Ciò suggerirebbe un altro ribasso di 25-50 punti base dei tassi sui federal fund fra due settimane. Quando il tasso sui fed fund è nullo, il profilo di rischio/rendimento del segmento a breve della curva dei rendimenti è meno allettante e ci aspettiamo che (qualora i mercati non dovessero iniziare a dare segni di miglioramento) la prossima mossa della Fed consisterà nell’adottare misure non convenzionali, come l’acquisto di attivi.

Figure 1: Rendimenti e tasso sui federal fund negli USA

Fonte: Macrobond e Columbia Threadneedle Investments. Il tasso effettivo sui federal fund è un tasso mediano ponderato per i volumi di transazione overnight sui federal fund, pubblicato ogni giorno dalla Fed di New York.

A nostro avviso per avere un netto incremento dei rendimenti statunitensi sarà necessaria la combinazione di dati indicanti che i danni economici del virus sono limitati e misure di stimolo fiscale energiche unitamente a tagli dei tassi. Il margine di manovra delle banche centrali è limitato e il mercato osserva e reagisce alle risposte dei governi e degli istituti di emissione.