La pandemia di Covid-19, e il suo sconvolgente impatto sui mercati finanziari, ha ricordato a molti l’importanza di un approccio flessibile all’investimento. Ora più che mai, la capacità di spostarsi verso attivi “di protezione” difensivi, approfittando al tempo stesso della situazione per acquistare titoli sottovalutati, sarà fondamentale per realizzare solidi rendimenti corretti per il rischio a lungo termine.

Il Threadneedle (Lux) Global Multi Asset Income Fund punta a conseguire livelli di reddito competitivi, attualmente pari al 5%1, a fronte di una volatilità inferiore a quella azionaria, accrescendo al contempo il capitale degli investitori nel corso del tempo. Grazie a un approccio attivo, il reddito viene generato attingendo a tre fonti diversificate: dividendi azionari, cedole obbligazionarie e premi sulla vendita di opzioni call coperte su indici.

Continuiamo ad avvalerci del nostro consolidato processo d’investimento, ormai collaudato e impiegato in Columbia Threadneedle da 25 anni. Tuttavia, negli ultimi mesi ci siamo adoperati per migliorare la flessibilità del Fondo, cercando di affrontare questo contesto di mercato impegnativo e volatile e di limitare al contempo le perdite che possono costituire una minaccia per la sostenibilità del reddito.

Componente obbligazionaria investment grade

La creazione di una componente obbligazionaria investment grade (IG), gestita attivamente dal nostro team dedicato al credito, ci ha permesso di dotarci di una flessibilità sensibilmente maggiore per aumentare la qualità della nostra esposizione obbligazionaria. A fine giugno l’allocazione nel credito IG si attestava al 7,6%1 e nel secondo trimestre il rating medio della nostra esposizione obbligazionaria è salito da B+ a BB-2. Il credito IG beneficia direttamente del poderoso sostegno tecnico fornito dalle autorità in risposta alla crisi del Covid-19, e nonostante la marcata contrazione degli spread creditizi dalla fine di marzo, le valutazioni sembrano tuttora offrire agli investitori una sovracompensazione date le prospettive di default.

Diversificare l'esposizione azionaria con i futures

La maggior parte della nostra esposizione azionaria viene assunta tramite una componente relativa al reddito azionario globale, gestita attivamente dal nostro team dedicato di stock picker orientati al reddito. Tuttavia, questa strategia ci espone occasionalmente a determinati fattori “value” che riteniamo siano un rischio nel contesto attuale. Pertanto, a fine marzo abbiamo colto l’opportunità di diversificare la nostra esposizione azionaria tramite futures su indici, posizionando il Fondo in chiave tattica in mercati azionari sottovalutati, in primis Giappone e Stati Uniti, e riducendo l’orientamento value insito nei titoli incentrati sul reddito.

Pur essendo un mercato ciclico, gli indici giapponesi presentavano rapporti prezzo/valore contabile estremamente convenienti, il che a nostro avviso ci avrebbe permesso di beneficiare di rendimenti asimmetrici (ossia più potenziale di rialzo che rischio di ribasso). Contestualmente, le azioni statunitensi forniscono un’esposizione a società globali di qualità che vantano bilanci solidi. A fine marzo abbiamo quindi aperto delle posizioni nei futures sugli indici Topix e S&P. Alla luce della netta sovraperformance del Giappone rispetto alle azioni globali nelle due settimane successive, abbiamo deciso di chiudere la posizione, in seguito al venir meno dello scarto tra le valutazioni relative, monetizzando i profitti e ridimensionando la ciclicità complessiva del portafoglio.

Maggiore liquidità per controllare la volatilità

Data la nostra enfasi sul controllo della volatilità, negli ultimi mesi la componente di liquidità del Fondo è aumentata, il che ci permette di disporre di “munizioni” liquide in caso di opportunità offerte dalla maggiore volatilità ma anche di attenuare la volatilità complessiva del portafoglio.

Il livello più alto raggiunto dalla componente liquida in termini di fondo complessivo è stato quasi pari al 10%. È tuttavia incoraggiante sapere che ciò non ha impedito al Fondo di conseguire il suo obiettivo di reddito del 5%.

Gestione attiva delle opzioni call

La vendita di opzioni call coperte su indici è una delle tre fonti di reddito impiegate dal Fondo, insieme ai dividendi azionari e alle cedole obbligazionarie. I premi ottenuti dalla vendita delle opzioni call contribuiscono all’obiettivo di reddito del Fondo e, in tutti i mercati tranne quelli in forte rialzo mensile, la strategia contribuisce anche al rendimento totale.

Inoltre, questa strategia può beneficiare direttamente dell’elevata volatilità sui mercati azionari. Durante le recenti ondate di volatilità, abbiamo gestito attivamente la strategia per generare reddito aggiuntivo, proteggendo al contempo il capitale del Fondo tramite la vendita delle opzioni call ulteriormente out-of-the-money (7-10%). Ricordiamo che vendere opzioni call ulteriormente out-of-the-money significa che è più probabile che alla scadenza siano prive di valore, il che ci permette quindi di mantenere il premio sulle opzioni e di non avere un limite alle plusvalenze, mentre la strategia imprime uno slancio al reddito e al rendimento totale. A marzo 2020 il Fondo ha archiviato il miglior risultato dal lancio in termini di proventi su opzioni call e di reddito complessivo.

Decisioni prudenti in materia di dividendi

Alla luce dei recenti eventi di mercato, il comitato indipendente preposto ai dividendi ha deciso di adottare un approccio più prudente nelle decisioni riguardanti le distribuzioni. Ad esempio, nel secondo trimestre del 2020 il Fondo ha generato l’1,93% di reddito naturale, ma solo l’1,25% è stato distribuito (in linea con l’obiettivo annuo del 5%) in un’ottica di protezione del capitale.

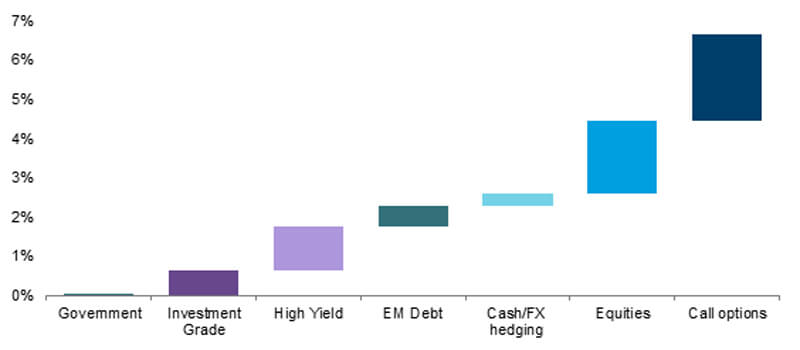

È importante sottolineare che i cambiamenti che abbiamo apportato, così come il portafoglio attuale, ci consentono di continuare a conseguire un livello di reddito interessante (Figura 1). Non abbiamo modificato il nostro processo d’investimento, che vanta un eccellente track record di rendimenti corretti per il rischio. Ciononostante, con l’evoluzione delle condizioni di mercato, continueremo ad essere flessibili e ad adattare il nostro approccio di conseguenza, puntando ad offrire ai nostri clienti un reddito attraente e, soprattutto, sostenibile.

Figura 1: Contributi al rendimento

Fonte: Columbia Threadneedle al 30 giugno 2020. Dati relativi a Threadneedle (Lux) Global Multi Asset Income Fund. Rendimento da dividendo azionario, rendimento obbligazionario a scadenza. Le opzioni call riflettono la media dei premi annuali percepiti negli ultimi 12 mesi.

Principali rischi

Il valore degli investimenti può aumentare o diminuire e gli investitori potrebbero non rientrare in possesso delle somme originariamente investite.

Laddove gli investimenti siano in attività denominate in valute multiple, o in valute diverse da quella dell’investitore, i tassi di cambio potrebbero influire sul valore degli investimenti.

Il Fondo investe in valori mobiliari il cui valore subirebbe significative ripercussioni nel caso in cui l’emittente si rifiuti, non sia in grado o si ritenga non sia in grado di pagare.

Il Fondo detiene attività la cui vendita potrebbe risultare difficile da realizzare. Il Fondo potrebbe dover abbassare il prezzo di vendita, vendere altri investimenti o rinunciare a opportunità di investimento più interessanti.

I cambiamenti nei tassi di interesse possono con ogni probabilità influire sul valore del Fondo. In generale, con l’aumentare dei tassi di interesse il prezzo di una obbligazione a tasso fisso scenderà, e viceversa.

Le attività del Fondo potrebbero a volte essere difficili da valutare in maniera oggettiva ed il valore effettivo potrebbe non essere riconosciuto sino a quando tali attività non vengono vendute.

La leva finanziaria si ha quando l’esposizione economica tramite strumenti derivati è maggiore dell’importo investito. Tale esposizione può comportare perdite per il Fondo superiori all’importo inizialmente investito.

Il Fondo può investire in strumenti derivati in misura rilevante. Uno spostamento relativamente ridotto nel valore dell’investimento sottostante può avere un impatto considerevolmente maggiore, positivo o negativo, sul valore dello strumento derivato.

Tutti i rischi attualmente individuati come applicabili al Fondo sono riportati nella sezione “Fattori di rischio” del Prospetto informativo.